Présentation de RAIZERS

Historique de RAIZERS

RAIZERS plateforme de CrowdFunding Immobilier a été lancé en 2014. RAIZERS se positionne comme une plateforme Européenne d’Investissement sur le non-coté. Actuellement présent dans 6 pays (France, Suisse, Belgique, Luxembourg, l’Italie, l’Espagne et le Portugal), RAIZERS vous permettra d’investir majoritairement dans l’immobilier. Mon avis RAIZERS est basé sur plus de 8 années d’investissement dans le crowdfunding. J’ai commencé à investir sur Raizers en 2019.

Auteur Patrick Setzekorn

Fondateur A&S - Investisseur Crowdfunding depuis 2016 - 534K€ investis sur 34 plateformes

Mon avis sur RAIZERS

J'ai aimé chez Raizers

- 1er au sein de mon classement des meilleures plateformes crowdfunding

- Taux d’intérêt élevés et durées d’investissement courtes

- Certification B-CORP

- Taux de perte toujours vierge

- Des fiches projets très détaillées

- Aucun frais pour les prêteurs

- Un volume et des montants de projets en forte augmentation

- Diversification possible des investissements sur plusieurs pays

- Une application mobile bien pensée

- Paiement opéré par MangoPay

- Un bonus de bienvenu de 2*50€ avec le code ARGENTETSALAIRE sur vos deux 1er investissements

J'ai moins aimé chez Raizers

- On aimerait un peu plus de statistiques de son propre portefeuille

- Relevé de compte au format Excel manque un peu de détail

- Pas d’échelle de risque proposé sur les projets

- On aimerait plus de diversité. On regrette l’abandon des projets de type ENR ou PME

- Comme tout investissement de ce type, possibilité de perte en capital et investissement non liquide

Caractéristiques d’investissement sur RAIZERS

Une belle performance globale pour RAIZERS sur la grande majorité des indicateurs. Ces performances en font l’une des meilleures plateformes du moment. Aucune perte à ce jour, mais important de surveiller les différents retards liés à la crise immobilière.

Mes investissements sur RAIZERS : 34 000€ investis

J’ai commencé à investir sur cette plateforme de financement participatif en 2019. J’ai à ce jour également investi sur 34 plateformes, 2500 projets et 483K€ ce qui me donne un peu de recul et une vision d’ensemble de ce qui se fait sur le marché du Crowdlfunding.

J’ai investi sur Raizers :

- sur un total de 32 projets, sur les 334 projets financés par la plateforme : Soit 9,6% des projets

- pour un montant total de près de 34 000€

- Taux d’intérêts moyens : 9,72%

- Gains bruts : 2 981€ déjà versés sur les 5 067€ potentiels

- Durée moyenne : 21 mois

- 14 projets sont en sorties positives, soit 44%

- 9 projets sont en retards ou ont fait l’objet d’un rééchelonnement

- Autres plateformes similaires à RAIZERS sur lesquelles investir

- Tout savoir sur Anaxago

- Tout savoir sur Clubfunding

- Tout savoir sur Homunity

- Tout savoir La Première Brique

- Tout savoir sur Tokimo

Comment investir dans le crowdfunding immobilier avec Raizers ?

Pour investir dans le crowdfunding immobilier avec Raizers, il suffit de suivre ces étapes :

- Créer un compte sur la plateforme Raizers via ce lien si vous souhaitez bénéficier du bonus de 2*50€ et compléter son profil investisseur.

- Choisir un projet qui correspond à ses critères d’investissement et consulter sa fiche détaillée.

- Valider son intention d’investissement en indiquant le montant souhaité et en signant électroniquement le contrat de prêt.

- Effectuer le virement du montant investi sur le compte séquestre dédié au projet.

- Recevoir les intérêts trimestriellement ou semestriellement selon les modalités du projet.

- Récupérer le capital à l’échéance du prêt ou en cas de remboursement anticipé.

En investissant dans le crowdfunding immobilier avec Raizers, vous participez au financement de projets immobiliers porteurs et rentables, tout en diversifiant votre épargne et en bénéficiant d’un rendement attractif. N’hésitez pas à consulter les opérations en cours ou à venir sur la plateforme Raizers et à contacter son équipe pour toute question.

Raizers Avis : Taux et durées des projets

Raizers annonce des taux pouvant aller de 7 à 12%. Dans la pratique, on a pu constater un taux moyen de 10%

D’un point de vue des durées d’investissement, RAIZERS a pu jusqu’à présent proposer des durées allant de 9 à 60 mois avec une moyenne de 20 mois. On est donc plutôt sur des fourchettes courtes par rapport au Crowdlending Entreprise.

Avis RAIZERS : Les Projets

Si le nombre de projets présentés à la communauté d’investisseur reste assez modeste, le volume d’environ 5 projets par mois permet de largement diversifier ses investissements tout au long de l’année.

Si une grande majorité des projets sont situés en France, des projets Suisses, Belges, Luxembourgeois, Espagnol, Italiens et Portugais sont régulièrement proposés permettant ainsi une meilleure diversification. Attention néanmoins aux éventuels taux de changes pour la Suisse qui peuvent fluctuer dans le temps et avoir des effets aussi bien positifs que négatifs sur votre rendement.

J’ai pu noter que le montant moyen des projets financés est très élevé et atteint 974K€ avec de beaux projets dépassant les 2,5 millions d’euros. Au 1er février 2024, RAIZERS a financé 359 projets

Je vous conseille de régulièrement suivre cet indicateur et vérifier le taux de défaut de Raizers au sein de mon baromètre mensuel des taux de défaut.

RAIZERS : Quel rendement ?

Avec un taux de rendement moyen de 7,96% depuis 2015 et un taux de perte jusqu’à présent vierge RAIZERS s’est classé dans le trio de tête de mon dernier classement des meilleurs rendements. Une vraie performance que l’on espère voir maintenir dans le temps.

Test RAIZERS : L’interface

L’interface de Raizers ne fait pas parti de ses points forts, mais les fiches projets sont riches en information. On y trouvera entre autre :

- Une description du projet crowdfunding pour analyse

- Des éléments sur le bilan financier de l’opération

- Des informations sur l’emprunteur

- Des documents en téléchargement

- L’échéancier du projet avec un planning prévisionnel

- La possibilité de commenter et poser des questions

Pour rentrer dans le détail, vous pourrez télécharger le dossier détaillé que vous pourrez éventuellement imprimer.

Raizers Fiche projet crowdfunding

RAIZERS Avis Reporting et statistiques

Le reporting et les statistiques sont en amélioration par rapport à l’ancienne version de Raizers.

Vous pourrez trouver, une vision d’ensemble de votre porteffeuille avec quelques statistiques

Vous trouverez également une vue détaillée de votre portefeuille :

Ainsi que la possibilité de voir vos opérations et de télécharger un export sous Excel :

Très utilie la vision prévisionnelle de vos échéances à venir.

J’ai pu noter quelques manquements :

- L’export des transactions pourrait être un peu plus détaillés avec les intérêts net et taxes prélevées

- On aurait aimé plus de statistiques personnelles sur les rendements

Évolution de la communauté de prêteurs Raizers

Les communautés de prêteurs sont un point très important qu’il est bien de surveiller. Plus la communauté est importante plus les projets présentés seront rapidement clos ce qui permet non seulement d’optimiser le rendement de son portefeuille mais cela permet aussi d’attirer de nouveaux emprunteurs qui apprécieront des délais de financement le plus court possible. A ce jour RAIZERS annonce 40000 inscrits mais n’indique pas le nombre de prêteurs actifs comme le font certaines plateformes.

Évolution des montants prêtés par RAIZERS

A début février 2024, RAIZERS a atteint un montant d’un peu plus de 367 millions d’euros prêtés depuis leur lancement soit un montant moyen de 1M€ par projet.

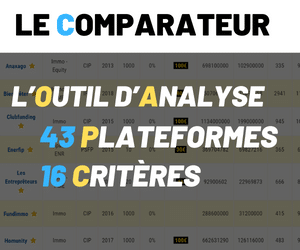

Comparatif Raizers versus La Première Brique versus Clubfunding versus Fundimmo, versus Homunity

Pour situer les performances de Raizers en comparaison avec les leaders du Crowdfunding immobilier, je vous propose ce comparatif. Pour comparer Raizers avec d’autres plateformes, je vous invite à utiliser mon Comparateur du Crowdfunding. Les données y sont mise à jours tous les trimestres.

| Plateforme | Anaxago | Clubfunding | Fundimmo | Homunity | La première brique | Raizers | Wiseed |

|---|---|---|---|---|---|---|---|

| Type | Immo - Equity | Immo | Immo | Immo | Immo | Immo | Immo - Impact - Equity |

| Statut | PSFP | PSFP | PSFP - PSI | PSFP | PSFP | PSFP | PSFP - PSI |

| Date | 2013 | 2015 | 2016 | 2017 | 2019 | 2016 | 2013 |

| Ticket mini | 1000 | 1000 | 1000 | 1000 | 1 | 1000 | 100 |

| Frais | 0% | 0% | 0% | 0% | 0% | 0% | 0,9% si <1000€ |

| Bonus | 100€ | 100€ | 100€ | 100€ | 3% + 1% | 100€ | 100€ |

| Montant total | 797.100.000 | 1.223.000.000 | 300.750.000 | 683.845.290 | 120.151.519 | 358.106.221 | 496.261.000 |

| Montant 2023 | 201.900.000 | 288.000.000 | 43.350.000 | 147.330.000 | 65.870.611 | 74.044.419 | 95.123.000 |

| Projets | 343 | 990 | 429 | 480 | 427 | 352 | 1051 |

| Taux 2023 | 9.30% | 10.80% | 10.04% | 9.76% | 11.42% | 10.51% | 9.89% |

| Durée 2023 | 24 | 22 | 18 | 23 | 17 | 20 | 22 |

| Défauts en M | 4.52% | 8.99% | 9.24% | 7.25% | 3.65% | 9.87% | 6.91% |

| Défauts en N | 8.38% | 9.79% | 5.80% | 4.92% | 7.67% | 6.4% | |

| Pertes | 0.00% | 0.00% | 0.00% | 0.00% | 0.00% | 0.25% | |

| Rendement | 9.80% | 10.00% | 9.09% | 8.66% | 10.38% | 7.78% | 8.41% |

| PEA - PME | Oui | Oui | Oui | Oui | Non | Non | Oui |

RAIZERS Avis Taux de défaut

RAIZERS publie chaque mois son taux de défaut basé sur les Indicateurs de Performance commun mis en place par Financement Participatif France. Pour rappel, ce taux de défaut est basé sur des défauts de plus de 180 jours. A date, RAIZERS affiche un taux de perte Vierge avec quelques retards sur certains projets qui subissent la crise immobilière.

Avis RAIZERS : Robots d’investissement

Alors que plusieurs plateformes telles que Pretup, Wesharebonds, ou Bienprêter proposent déjà leur robot d’investissement, il semble que cette fonctionnalité ne soit pas à l’ordre du jour chez RAIZERS. Même si cette fonctionnalité est parfois critiquée du fait qu’elle va un peu à l’encontre de la philosophie du CrowdFunding, elle aide à rendre beaucoup moins chronophage le réinvestissement chaque mois du capital et des intérêts.

RAIZERS : Les remboursements

La majeure partie des projets étant des projets immobilier, le remboursement du capital se fera Infiné avec d’éventuels versements intermédiaires des intérêts selon l’échéancier qui vous aura été fourni. Attention dans le monde de l’immobilier, il n’est pas rare que certains retards se produisent pouvant entraîner des reports de 6 mois ou plus.

Application Iphone et Android

C’est une nouveauté 2022, Raizers est l’une des rares plateformes à posséder son application mobile et c’est une réussite. Prêter est encore plus simple et surtout difficile de rater un projet grâce aux notifications.

Raizers application mobile Iphone et Android

Tout comme OCTOBER qui a également son application, Raizers propose son application sur les stores IPHONE et ANDROID.

Mode de Communication avec RAIZERS

Si vous avez des questions, RAIZERS vous offre plusieurs canaux de communication :

- Un chat en mode Live ou Différé

- Une page Facebook

- Une page Twitter

- Un blog d’information

- Un service client accessible au 01 83 62 21 21

- Un email de contact france@raizers.com

Il manque juste l’habituelle FAQ à destination des prêteurs.

Discussions sur les projets

Raizers vous propose via leur interface de pouvoir échanger sur les projets proposés. Utile si vous souhaitez plus d’information avant de prêter. Toutes les plateformes ne proposent pas cette possibilité.

RAIZERS : Comment Créditer son compte ?

Raizers propose de créditer son compte via virement uniquement. Il ne vous sera pas possible par exemple d’abonder votre compte par carte bleu.

Avis RAIZERS : Coût du service

Comme la plupart des plateformes de financement participatif (sauf Wiseed a instauré des frais)., Il n’y a aucun frais d’entrée ou de frais de gestion pour le Prêteur. RAIZERS se rémunère uniquement auprès de l’entreprise qui recherche un financement.

Avis RAIZERS : Échelle de risques

RAIZERS contrairement à d’autres plateformes ne propose aucune échelle de risque sur les projets. Si chacun doit être conscient du risque à investir sur ce type de placement, j’aurais apprécié que RAIZERS propose une échelle de notation type note de A à E à ses investisseurs.

Avis RAIZERS : Fiscalité

Pour un particulier, le revenu des obligations est soumis au Prélèvement Forfaitaire Unique (PFU), soit une taxe unique plafonnée à 30% comprenant

- 17,2% de prélèvements sociaux

- et 12,8% d’imposition. Vous devez toujours déclarer ces revenus en tant que « revenus mobiliers ».

Pour les personnes dont le Taux Marginal d’Imposition serait inférieur à 12%, vous pouvez demander à ne pas être soumis à cette Flat Tax de 30%. Vous payerez alors que les 17,2% + votre TMI habituel.

A compter du 1er janvier 2016, la Loi de Finance Rectificative 2015 permet aux personnes physiques la déduction des pertes en capital des intérêts perçus au cours de la même année et des 5 années suivantes pour des prêts consentis dans le cadre du financement participatif, à hauteur de 1000€ prêtés par projet.

Avis RAIZERS : Sécurité

Les transactions sont sécurisées via le partenaire Mango Pay. Les fonds versés sur le compte « Prêteur » sont donc gérés par ce partenaire.

Forum de discussion RAIZERS

N’hésitez pas à posez des questions et partager votre expérience sur le FORUM RAIZERS.

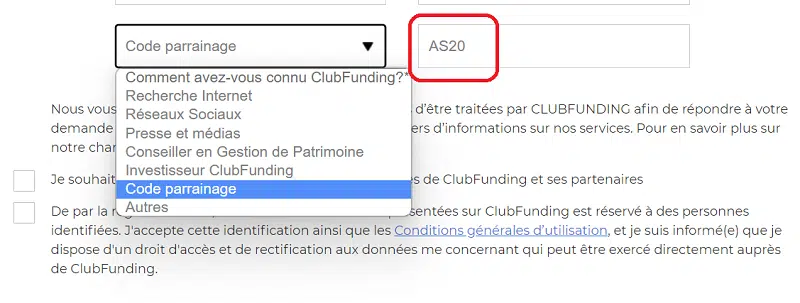

Avis RAIZERS : Parrainage

RAIZERS propose à ce jour une excellente offre de parrainage à savoir 2*50€ dès 2*1000€ prêtés sur votre premier projet. Pour bénéficier de cette offre exclusive, il faudra suivre ce lien et utiliser le code « ARGENTETSALAIRE ».

Test RAIZERS : Conclusion

Raizers est une plateforme d’investissement qui permet à des particuliers et des professionnels de prêter à des promoteurs immobiliers ou marchands de biens, donnant ainsi accès à des opportunités d’investissements jusqu’alors réservées aux institutionnels. En investissant dans le crowdfunding immobilier avec Raizers, vous pouvez bénéficier de plusieurs avantages :

- Un rendement attractif : le taux de rendement moyen des opérations financées par Raizers est de 10% par an, avec une durée moyenne d’investissement de 20 mois.

- Une diversification géographique et sectorielle : Raizers propose des opérations dans 7 pays (France, Suisse, Belgique, Italie, Espagne, Portugal et Luxembourg) et dans différents segments de l’immobilier (résidentiel, commercial, tertiaire, etc.).

- Une sélection rigoureuse des projets : Raizers dispose d’une équipe d’analystes financiers qui étudie chaque dossier de demande de financement et vérifie la solidité du promoteur, la qualité du projet, le marché local et les garanties apportées.

- Raizers est certifié B Corp qui est une certification mondialement reconnue qui a pour but ultime de transformer l’économie mondiale pour la rendre bénéfique pour tous.

- Une bonne transparence : Raizers fournit aux investisseurs toutes les informations nécessaires pour prendre leur décision d’investissement, notamment le montant du financement, la durée du prêt, le taux d’intérêt, le plan de remboursement, les risques associés et les documents contractuels.

- Une simplicité d’utilisation : Raizers permet aux investisseurs de s’inscrire gratuitement sur sa plateforme, de consulter les opérations en cours ou à venir, et d’investir en ligne à partir de 1 000 € par projet.

Les Plus de Raizers

- 1er au sein de mon classement des meilleures plateformes crowdfunding

- Taux d’intérêt élevés et durées d’investissement courtes

- Certification B-CORP

- Taux de perte toujours vierge

- Des fiches projets très détaillées

- Aucun frais pour les prêteurs

- Un volume et des montants de projets en forte augmentation

- Diversification possible des investissements sur plusieurs pays

- Une application mobile bien pensée

- Paiement opéré par MangoPay

- Un bonus de bienvenu de 2*50€ avec le code ARGENTETSALAIRE sur vos deux 1er investissements

Les Moins de Raizers

- On aimerait un peu plus de statistiques de son propre portefeuille

- Relevé de compte au format Excel manque un peu de détail

- Pas d’échelle de risque proposé sur les projets

- On aimerait plus de diversité. On regrette l’abandon des projets de type ENR ou PME

- Comme tout investissement de ce type, possibilité de perte en capital et investissement non liquide

En ce moment 2*50€ offerts sur deux 1er investissements

Code à renseigner "ARGENTSALAIRE"

RAIZERS Questions Fréquentes

Qui est RAIZERS ?

Raizers est une plateforme de Crowdfunding spécialisée dans le Crowdfunding immobilier qui permet aux particuliers d’investir sans frais dans des projets rémunérés à des taux compris entre 7 et 12%. Raizers permet également d’investir dans des projets de PME et les ENR en France, Suisse, Belgique, Luxembourg, Italie, l’Espagne et Portugal. Raizers a été racheté en juillet 2022 par le groupe EMPRUNTIS. Consultez mon avis sur Raizers.

Quel rendement peut-on obtenir sur Raizers ?

A ce jour Raizers propose depuis son lancement un rendement d’environ 9,25%. Raizers n’ayant à ce jour pas connu de perte, il s’agit d’un excellent placement. Il est important de rappeler qu’investir dans le Crowdfunding immobilier présente des risques de perte en capital, et qu’il est donc fortement recommandé de diversifier. Il est important également de rappeler que les performances passées ne présagent pas des performances futures. Nous publions chaque année le baromètre des rendements du Crowdfunding qui vous permet de comparer le rendement de Raizers avec ses principaux concurrents.

Raizers propose t’il une offre de parrainage ?

Oui tout à fait. En vous inscrivant via ce lien et en utilisant le code ARGENTETSALAIRE, vous pourrez obtenir une prime de 100€ sur votre premier investissement.

Quelle est la durée moyenne d’investissement sur Raizers ?

Raizers permet d’investir dans l’immobilier sur des durées allant de 9 à 60 mois avec une moyenne de 20 mois. Vous pouvez comparer la durée d’investissement de Raizers avec les autres plateformes via mon baromètres des taux et durée du Crowdfunding.

Quel est le taux de défaut de Raizers ?

Depuis son lancement commercial en 2015, RAIZERS n’a à ce jour rencontré aucune perte. Vous pouvez suivre chaque mois l’historique du taux de défaut de la plateforme Raizers et le comparer avec ses principaux concurrents.

Existe t’il un forum de discussion pour Raizers ?

Oui tout à fait, vous pouvez partager votre avis et obtenir l’avis de nombreux investisseurs sur le forum de discussion totalement dédié à Raizers ici.

Y a t’il des frais sur Raizers ?

A ce jour, Raizers ne facture aucun frais lorsque vous investissez sur des projets. Il n’y a également aucun frais de gestion. Raizers se rémunère auprès des emprunteurs.

Investir sur Raizers est t’il risqué ?

Comme pour tout investissement avec un tel niveau de rendement (7 à 12%), investir sur Raizers présente des risques de pertes partielles ou totales de votre capital. Il est également important de prendre en compte le fait qu’il s’agit d’un placement qui n’est pas liquide : Vous ne pourrait donc pas sortir de votre investissement tant que celui-ci n’est pas arrivé au terme de son contrat. A noter que les projets peuvent également subir des retards.

La plateforme Raizers est t’elle légale ?

Avec des taux de 7 à 12%, il est tout à fait légitime de se demander avant d’investir si Raizers est une plateforme légale et qu’elle n’est donc pas une arnaque. Nous recommandons donc de le vérifier par vous même en allant valider son numéro d’enregistrement auprès du site de l’AMF. Vous constaterez que Raizers est enregistré en tant que Prestataire de Services de Fiancement Participatif sous le numéro FP-2023-5

Quelle est la fiscalité sur Raizers ?

Pour un particulier, le revenu des obligations est soumis au Prélèvement Forfaitaire Unique (PFU), soit une taxe unique plafonnée à 30% comprenant 17,2% de prélèvements sociaux et 12,8% d’imposition.

Pour les personnes dont le Taux Marginal d’Imposition serait inférieur à 12%, vous pouvez demander à ne pas être soumis à cette Flat Tax de 30%. Vous payerez alors que les 17,2% + votre TMI habituel.

Peut t’on déduire ses pertes sur Raizers ?

A compter du 1er janvier 2016, la Loi de Finance Rectificative 2015 permet aux personnes physiques la déduction des pertes en capital des intérêts perçus au cours de la même année et des 5 années suivantes pour des prêts français consentis dans le cadre du financement participatif, à hauteur de 1000€ prêtés par projet.

Où trouver son IFU sur Raizers ?

Chaque année je publie un dossier complet pour vous permettre de plus facilement déclarer vos revenus issus du Crowdfunding. Consulter mon dossier dans lequel on vous indiquera la marche à suivre pour accéder à votre IFU RAIZERS (Imprimé Fiscal Unique).

J’ai commencé mon Portefeuille en 2016

À ce jour j’ai investis sur 34 plateformes, 2537 projets et près de 530 000€

⭐LES CLASSEMENTS

Tous les mois nous collectons des centaines de données pour vous fournir des baromètres et classements. Ces données sont celles des indicateurs de performances mis en place par l’association Financement Participatif France.

⭐CLASSEMENTS SCPI

- CLASSEMENT DES MEILLEURES SCPI

- LE COMPARATEUR SCPI – 81 SCPI – 20 Critères

⭐IMMOBILIER FRACTIONNÉ

⭐QUI SUIVRE sur TWITTER – LINKEDIN

Je teste les plateformes depuis 2016

À ce jour j’ai investis sur 34 plateformes, 2500 projets et plus de 530 000€. Mes avis sont ainsi basés sur plus de 8 années.

⭐ FORUM CROWDFUNDING N°1 en France

- près de 4 000 Investisseurs / mois consultent le forum

- 1 000 nouveaux posts / mois

- + de 55 plateformes référencées

- Esprit d’entraide

- Discussion sur les projets en financement

⭐BONUS EXCLUSIF +1500€

- + de 40 Offres

- Des offres EXCLUSIVES !

- Cashback

- Bonus sur 1er investissement

- Bonus de fidélité sur les investissements suivants

- ANAXAGO 100€

- BALTIS 25€

- BIENPRÊTER 50€

- CLUBFUNDING 100€

- CITESIA 50€

- COLLECTIMO 2%

- CROWDYBEE 2%

- FINPLE 50€

- FUNDIMMO 100€

- KOREGRAPH

- HOMUNITY 100€

- HOUSEBASE

- LA PREMIERE BRIQUE 3+1%

- RAIZERS 100€

- STOMEA 2%

- THE CLIQUE 1%

- TOKIMO 1%

- UPSTONE 30€

- WESHAREBONDS 50€

- WEVEST 1%

- WISEED 100€

- BIENPRÊTER 50€

- LES ENTREPRÊTEURS 4%

- OCTOBER 20€

- PRETUP 20€

- INVESTBOOK 50€

- ENERFIP 30€

- LENDOPOLIS 30€

- LENDOSPHERE 30€

- LITA.CO 20€

- MIIMOSA 50€

- SOLYLEND 20€

- GIRARDIN DOM COM AGRICOLE 4%

- EPARGNOO 100€ +4%

- LOUVE INVEST 25€ +3%

- CORUM

- CROWDFUNDING

- CROWDFUNDING IMMOBILIER

- CROWDLENDING

- 4 ETAPES POUR INVESTIR

- 7 CONSEILS POUR CHOISIR SES PLATEFORMES IMMOBILIER

- 7 RAISONS D’INVESTIR

- 7 CONSEILS POUR ANALYSER UN PROJET IMMOBILIER

- COMMENT DIVERSIFIER SON PORTEFEUILLE ?

- COMPRENDRE LE TAUX DE DÉFAUT

- ROBOTS D’INVESTISSEMENT

- SCPI versus CROWDFUNDING

- ATTENTIONS AUX ARNAQUES

Patrick Setzekorn

Investisseur Crowdfunding depuis 2016Passionné d'investissement en Crowdfunding depuis 2016, j'ai créé le site Argent & Salaire pour partager mon expérience

➡️J'ai à ce jour investi plus de 520K€ dans plus de 2500 projets via 34 des meilleures plateformes d'investissement participatif.

➡️Je publie depuis 2017 baromètres et classements basés sur les indicateurs de performances de plus de 40 plateformes.

➡️Historiquement, J’ai travaillé plus de 25 ans dans des sociétés d’informatique, et de média (Presse et Télé : Challenges, Nouvelobs, Canal+,… ), j'ai également co-fondé et investi dans plusieurs startups du web.

je suis d’accord que la communication est mauvaise, J’en suis à 100% de défaut, les 2 investissements que j’ai fait (20k) sont en liquidation et les gérants ont tardé à prendre les mesures appropriées, malgré les nombreux clignotants d’alerte. Ils disent avoir des garanties personnelles et réelles mais je doute.

Une possible perte n’est jamais une chose très agréable à vivre et j’espère que l’issue finale sera bonne pour vous.

Néanmoins je ne peux pas m’empêcher de réagir sur la notion de diversification de votre investissement. Investir 2 * 10K€ sur 2 projets me paraît être un risque très important qu’aucune plateforme ne recommande.

Investir 10K€ sur 1 projet implique en général d’investir sur 30 à 50 autres projets du même montant à savoir 300K€ à 500K€. Si c’est le cas, alors il y a de bonnes chances que les intérêts des autres projets couvrent votre potentielle perte, autrement cela sera effectivement plus compliqué.

Idem, gros soucis sur cette plateforme, je ne sais pas ce que valent les autres mais chez eux c’est cata. Le suivi est très léger, et le taux de défaut important. Je ne vois pas l’intérêt de prendre autant de risques pour gagner si peu.

ce n’est évidemment pas mon seul investissement comme semble le croire le modérateur mais je confirme qu’ils suivent mal les dossiers, mettent trop longtemps à réagir, c’est pourquoi je cherche des partenaires pour une action de groupe

Bonjour à tous,

Cela va faire 1 an que j’ai investi avec Raizer (Oullins par FB Promotion)

Je suis parti pour 24 mois, il en reste donc 12, c’est une opération à 10 % Brut annuelle, je n’ai plus qu’à leur faire confiance car je n’ai aucune communication de leur part sur le projet.

Heureusement que vous êtes là à m’éclairer de votre chemin parcouru dans les commentaires ce qui me rassure

Excellent article ! J’ai vraiment apprécié lire votre point de vue. Cela m’a apporté de nouvelles perspectives. Le Luxembourg, qui est l’un des pays les plus avancés au monde, a également connu la culture du financement participatif et abrite désormais de nombreuses plateformes de crowdfunding qui permettent aux particuliers et aux organisations de lancer leurs campagnes.

Bonjour,

je suis interrogatif sur le sérieux de cette plateforme. J’ai une 60 aine de projets chez eux et près de 10 en défaut.Ce qui me pose problème c’est le peu d’implication évidente de l’équipe dans la gestion des projets et la communication.

Même si ils ne sont pas responsables de l’état du marché, il n’en demeure pas moins qu’ils doivent des comptes à leurs prêteurs et qu’ils devraient communiquer plus souvent et plus sérieusement. On a vraiment l’impression d’être la dernière roue du carrosse, et leurs réponses sont parfois à la limite de l’incompétence, quand on a une réponse. On a pas vraiment l’impression qu’ils s’impliquent dans la surveillance et le suivi des projets.

Bonjour TangoD,

Parmi les projets en défaut, est ce que Oullins par FB Promotion fait partie de ceux-ci ?

Je te rejoins sur le fait que niveau communication il ne se passe rien, pas même quelques photos concernant l’avancement du projet…

Raizers est une plateforme catastrophique. Nombreux projets en défaut, aucun suivi, je récupère ce que je peux (je pense perdre le tiers de ce que j’ai investi) et j’arrête tout avec eux.

Effectivement ça ne donne pas envie d’insister mais c’est une bonne expérience, sur les 8 plate-formes que je test je retiendrai les meilleures pour la qualité de la communication et du suivi des dossiers, pour l’instant 2 se distinguent: Wiseed et La première brique…les autres il faut être télépathe ou s’en foutre de son argent

Bonjour,

j’ai une somme d’argent qui est sur mon compte Raizers que je n’ai pas utilisé car il faut prépayé avant maintenant. J’ai fait une demande de retrait de mon compte Raizers vers mon compte bancaire. Est ce un virement classique qui est effectué ou bien c’est recrédité sur ma carte bancaire(car j’avais payé en carte bancaire)? Merci de votre aide

Bonjour, normalement il faut fournir un IBAN pour pouvoir retirer de l’argent. C’est donc vers cet IBAN que sera fait le virement et non vers la carte bleu qui a servi a alimenter le compte.

merci pour votre réponse cordialement

Bonjour, je partage votre opinion sur Raizers, et depuis qu’ils ont mis à jour l’esthétique de la plateforme elle est encore plus agréable à utiliser

Comme je viens de le poster dans le forum, RAIZERS est incapable de me fournir un relevé exact de mes transactions avec , en particulier, de nombreux crédits non pris en compte ! Le relevé sur mon compte WEB est faux ainsi que le relevé qu’ils m’envoie ! D’autres lecteurs ont-ils ce genre de problème ?

Bonjour, je suis bien passé par le lien, il y a 3 semaines pour m’inscrire, j’ai participé à 2 projets déjà mais je n’ai reçu aucun bonus, je ne me rappelle pas s’il y avait bien la case pour entrer le code, si elle y était je l’ai bien remplie. Faut-il leur faire une demande par email ? Merci,

Bonjour, le lien vers l’offre Raizers ne pré-rempli malheureusement pas le code du parrain. Vous trouverez dans l’article suivant une copie d’écran de l’endroit où il aurait fallu saisir le code. https://argent-et-salaire.com/code-parrainage-raizers/ si vous ne l’avez pas rempli, vous pouvez toujours essayer de contacter Raizers mais il est fort probable qu’ils ne puissent pas vous verser la prime.

Tenez moi au courant. Excellente journée

Bonjour,

C’est 50 ou 100€ pour 1000€ versé ? Car il y a les deux informations contradictoires dans l’article !

Bonjour, le bonus vient de repasser à 100€. Je vais faire la modification. Merci de m’avoir alerté sur le sujet

Merci Patrick pour votre prompte réponse et votre transparence. J’ai découvert votre site il y a peu et j’y ai trouvé de nombreuses informations très intéressantes. Pour chaque ouverture de compte sur une plateforme j’indique votre code de parrainage. C’est ma modique participation pour tout le travail que vous faites. Bonne soirée

Ravi Coic que vous ayez pu trouver des informations intéressantes sur le site et un grand merci à vous pour votre participation qui m’aide beaucoup pour développer le site et prendre le temps à essayer de répondre aux questions qui me sont posées. N’hésitez pas également à rejoindre le forum et partager votre propre expérience ! Serais ravis de poursuivre les échanges.

Bonjour Patrick. Pouvez-vous me dire pourquoi vous n’avez investi que dans 1 projet sur RAIZERS alors que cette plateforme ressort en premier dans votre classement ? Est-ce du fait du ticket d’entrée mini à 1000 € ?

Bonjour Coic,

Excellente question! Je suis actuellement en pleine évolution de ma stratégie d’investissement. Du fait que j’étais depuis 2016 dans une logique de très forte diversification de plateformes (22) j’ai privilégié le volume de projet afin de pouvoir obtenir beaucoup de statistiques sur chaque plateforme. Du coup, j’étais sur de petits montants et effectivement, il ne m’aurait pas été possible d’investir sur plus de 2000 projets en investissant de gros montants.

Depuis la crise du covid, du fait de nombreux retards de projets, cela m’a demandé beaucoup plus de temps pour le suivi mensuel des 2000 projets. Du coup, je suis entrain d’adopter une nouvelle stratégie en investissant plus sur les plateformes qui proposent des projets in fine, plus simple à suivre. Avant j’investissais jusqu’à 150 projets par mois. A présent je serais plus sur une dizaine.

Dans ce cadre, j’ai commencé à investir beaucoup plus sur Raizers : 3 projets de plus en 1 mois et je pense investir autour de 100 000€ sur principalement 4 ou 5 plateformes dont Raizers sur les 12 prochains mois.

Vous devriez donc voir mes investissements sur Raizers augmenter fortement ces prochains mois. Je communiquerais sur le sujet via mon rapport mensuel du forum.

Excellente soirée